株の配当や譲渡益に対する税金の計算方法をきちんと把握している人はどのくらいいるのでしょうか。

先日は、こんな記事を書きました。

長期所有の株式の譲渡益については、税率を軽減して欲しいという記事でした。

税率を軽減するだけではなく、制度を簡単にして欲しいです。

配当所得の課税方法

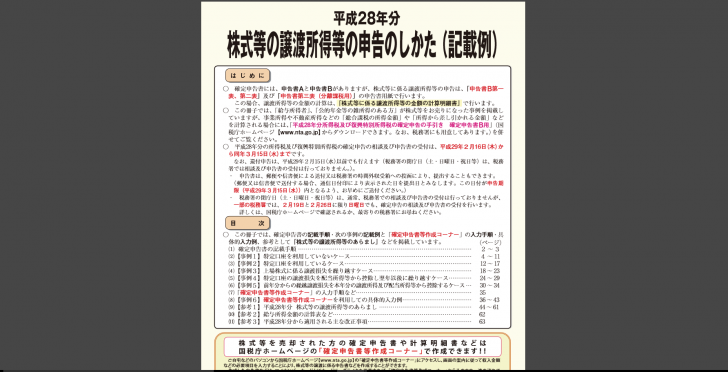

上場株式の配当所得の課税方法は、申告不要、総合課税、申告分離課税の3種類あり、どの方法にするかを自分で選択します。

総合課税を選択した場合は、配当控除を受けることができます。

しかし、国民健康保険に加入している人の場合は、国民健康保険料が上がってしまうことがあるので、注意が必要です。

上場株式の譲渡損失がある場合は、申告分離課税を選択することにより、配当所得と譲渡損失を通算することができます。

しかし、通算するために申告をした場合も、国民健康保険料があがることがあります。

上場株式の譲渡所得の課税方法

上場株式の譲渡については、源泉徴収ありの特定口座を選択していれば、20.315%の所得税及び復興特別所得税、住民税が源泉徴収され、申告をしなくても大丈夫です。

しかも、同じ特定口座内であれば、譲渡益と譲渡損失は自動的に通算されます。

複数の証券会社に特定口座を持っている場合で、譲渡益と譲渡損を通算しようと思ったら、確定申告をしなくてはいけません。

このときに、通算しても譲渡益が残る場合は、国民健康保険料が上がる可能性があります。

前年からの損失を控除するときや、さらにもう1年繰越すときも申告が必要になります。

源泉徴収なしの特定口座を選択していれば、譲渡益が20万円以下の申告不要を選択できる場合があり、そのときは譲渡益について税金がかからないということになります。

確定申告をする場合は、20万円以下の雑所得なども申告が必要

昨日の記事でも書きましたが、上場株式の配当や譲渡を確定申告する場合は、他の少額の所得も含めて申告しなくてはいけません。

20万円以下の所得について、申告不要は適用されません。

まとめ

上場株式の配当や譲渡益について、どう申告するのが一番有利なのかを判断するのは難しいです。

所得税だけでなく、国民健康保険にも影響があります。

誰かの扶養に入っている人や、控除対象配偶者であれば、申告をすることによって、扶養控除や配偶者控除の対象から外れてしまうこともあります。

税金上多少不利になることはあっても、源泉徴収ありの特定口座を選択しておけば、手間がかかりません。

そして、特定口座を1つだけにしておけば、特定口座間での通算のための確定申告をする必要もなくなります。

譲渡益が20万円以下になったときは、申告不要にして1円も税金を取られたくないという人は、源泉徴収なしを選択します。

その場合でも、譲渡益が20万円超になれば、申告が必要です。

譲渡益が20万円以下でも、医療費控除やふるさと納税を受けるためには申告が必要になります。

こうして書いていても、複雑すぎるだろう、と思ってしまいます。

貯蓄から投資へというのならば、税制も簡単なものにして欲しいです。

【編集後期】

今週は水・木・金と、無料相談会に参加しました。

手書きで申告書を作成する機会は、この無料相談会のときくらいです。

普段はコンピュータが計算してくれるので、これをやらなくなると、自分で計算出来なくなっちゃうんですよね。