サラリーマンであれば年末調整の時期ですし、個人事業主であれば、もうすぐ確定申告の時期になります。

そして、先週14日には2018年度の税制改正大綱が決定されました。

税金について「高いなぁ」とか「また増税か」と嘆いている方も多いのではないでしょうか。

税金については、知っていれば、税金が安くなることもあります。

こういった制度は後から気づいても手遅れのことも多く、事前に知っているかどうかがポイントになります。

無駄な税金を払わないためにも、税金についてのお得な制度はある程度知っておいた方がいいです。

どういったケースで税金が安くなるのか知っておく

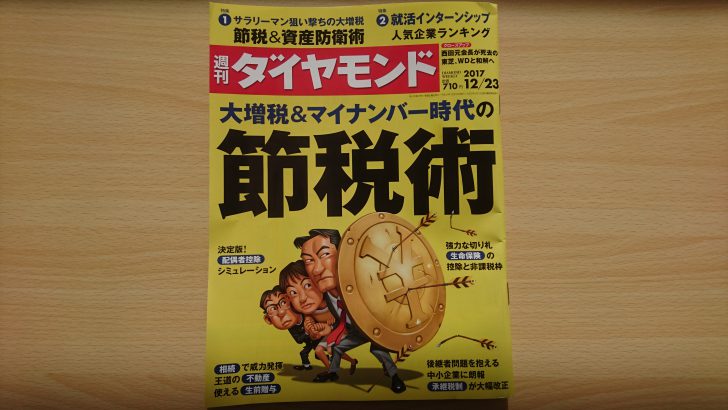

今週号の週間ダイヤモンドの特集は「大増税&マイナンバー時代の節税術」でした。

この中で、「意外にあるお金の裏技」として下記の項目があがっていました。

・住宅ローン控除

・ペアローン

・住宅特定改修特別税額控除

・住宅省エネリノベーション促進事業費補助金

・小規模企業共済

・青色申告

・退職金の受け取り方

・医療の限度額適用認定証

・高額介護サービス費

・親についての扶養控除

さらには、生命保険料控除と損害保険料控除について、「節税効果は抜群」との記載もありました。

裏技として紹介されるほどのことは一つもないと思うのですが、今回言いたいことはそういうことではありません。

ここに書いてある項目を見て、何となく知っているということであれば、それ程問題ありません。

何となく知っていれば、そういったことが起きたときに自分で調べることができるからです。

もし、上記の項目について、全く聞いたこともないし、さっぱりわからないという人がいたら、少しだけでも税金やお金について勉強した方がいいかもしれません。

こういったお得な制度には、適用要件があり、要件を満たさないと適用を受けられないものがあります。

住宅ローン控除などは10年間にわたって百万円単位で税金が安くなる可能性があるものです。

すこし気をつければ、適用を受けられたはずなのに、知らなかったばかりに適用を受けられなくなってしまったとしたら、凄くもったいないです。

青色申告などは、期限が決まっていますので、後から適用を受けたいと言っても間に合わなくなってしまうこともあります。

事業開始1年目で損失が大きく出たのに青色申告の適用を受けられなかったとしたら、とてももったいないです。

住宅を買おうと思ったときや、事業を開始したときに、こういった制度があることを何となくでも知っていれば、事前に調べることができるのです。

どのくらいお得なのかも知っておいた方がいい

こういったお得な制度があると知っていたら、次にどのくらいお得なのかも知っておいた方がいいです。

どのくらいお得なのかを知らないで、期待だけしていると、あとで少ししか得してなかったということが分かったときに、逆に損した気持ちになってしまいます。

例えば、住宅ローン控除の場合、最大で10年間にわたって400万円もの節税効果があります。

しかし、400万円の節税を受けられる人は、ごくわずかしかいません。

住宅ローンの額と、もともと自分が支払っている税金の額によって、控除額は大きく変わってくるのです。

住宅ローンが1,000万円しかなければ、住宅ローン控除の額は基本的には10万円までしか受けることはできません。

住宅ローン控除がなかったとした場合に、5万円の税金しか支払っていないのであれば、5万円までしか控除を受けることはできません。

年間で最大40万円と聞いて、40万円得すると思わないようにしましょう。

また、所得控除や税額控除でのお得な制度は、一度払った税金が戻ってくる、あるいは払わなければいけない税金が安くなる制度です。

お金をもらえる制度ではないことも知っておきましょう。

先ほど例にあげた生命保険や地震保険ですが、週間ダイヤモンドでは、「節税効果抜群」となっていました。

節税効果が抜群かどうかの感じ方は人それぞれですが、個人的には抜群だとは思いません。

「節税効果抜群」という言葉だけを読んで、生命保険に加入して、思ったほどの節税効果が得られなかったということにならないようにしましょう。

ちなみに、生命保険よりも、iDeCo(個人型確定拠出年金)の方が節税効果は高いですし、小規模企業の経営者や個人事業主であれば、小規模企業共済というものもあります。

今年からあらたに始まったセルフメディケーションン税制などもそうです。

ただお得というだけではなく、いくらくらいお得になるのかまで知っておくといいでしょう。

まとめ

税金に関するニュースをよく耳にする時期です。

税金は勝手に取られるものとあきらめずに、お得な制度があるのであれば、どういったものがあるのか、そして、どのくらいお得になるのかを知っておくようにしましょう。

世の中には、知らないで損をすることが多くあります。

知らないで損をしないためにも、少しは自分から知る努力をした方がいいです。

また、お得ということだけが先行してしまうことも考えものです。

期待しすぎてしまうと、結局損をした気持ちになってしまいます(実際に損をする訳ではなく、あくまでも損をした気分になるということです)。

どんなお得な制度があって、どのくらいお得なのかまで知ることができるだけでも、損をする可能性が少なくなります。

損をする可能性を減らすためにも、少し税金について知る努力をしてみましょう。

【編集後記】

ダイヤモンド社から出版されている不動産投資に関する本を読んでいたら、短期譲渡所得と長期譲渡所得の税率が逆になっていました。

実は、以前にも税理士が書いた不動産投資に関する本で、同じ間違いがありました。

専門家として、土地や建物の譲渡で、短期と長期では、短期の方が税率が高くなるというのが感覚として当たり前だと思うのですが、これをそんなに間違えるかなぁと不思議な気持ちがします。

どこか有名なサイトなりが間違えていて、それを見た人がまた間違えて本に書いているのかなどと疑いたくなってしまいます。

ダイヤモンド社から出ている方の本は、「試算表」が何度も「資産表」となっており、大丈夫かなぁ、と心配になるレベルです。

わたし自身もブログを書いているので、自分が書いた内容については気をつけなくてはいけないなと思いました。