10月も半ばになりましたので、扶養の範囲内で働こうと思っている人は、今年の給与収入が103万円以内に収まりそうか、確認をしておきましょう。

配偶者控除の対象となる人

配偶者控除の対象になる範囲内で働きたいと思っている人は、1月から12月に支給される給与の収入金額が103万円を超えないかどうかの確認をしておいた方がいいでしょう。

103万円以内かどうかは、1月から12月までに支給を受けた給与で判断します。

例えば、月末締めの翌月払いの会社で働いている人の場合、働いた日ベースでいうと、昨年の12月から今年の11月に働いた分が対象になります。

今年分の対象となる期間は、あと1か月半しかありません。

103万円を超える金額が数万円程度であれば、残りの1か月半で調整することも可能かもしれません。年間で103万円ということは、1か月8万5千円程度で働いているわけですから、1か月で調整できるのは1~2万円がいいところでしょう。

これが、11月になってから調整を始めると、1か月しかありませんから、3万円の調整も難しくなってしまいます。

103万円以内で働こうと思っていたのに、少し超えてしまうかもと思っている人がいたら、早めに確認するようにしましょう。

職場によっては、結構融通がきく場合もあると思いますが、会社や周りの人に迷惑をかけることもありますから、早めの対応を心がけましょう。

最後の2週間くらいになって、「残りは全部休ませてください」と言っても、難しいですし、そのあと、「面倒な人」と思われて働きづらくなる可能性もあります。

配偶者特別控除もある

仮に、103万円を超えてしまっても、配偶者特別控除があります。配偶者特別控除は、配偶者の給与収入が103万円超141万円未満の場合に、段階的に控除額が減少していきます。

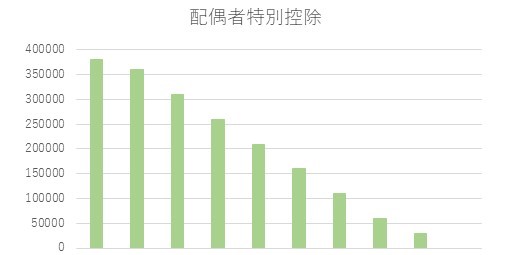

配偶者控除の金額は38万円ですが、配偶者の給与収入が104万円でも、いきなり控除額が0になるわけではありません。配偶者の給与収入が増えるにつれて、控除の金額が段階的に減少していきます。アイキャッチ画像が、そのイメージです。(縦軸が控除額、横軸が給与収入です。)

103万円を超えそうで、調整が難しいようであれば、無理して調整しなくても控除額にそれほどの影響はないのです。

配偶者特別控除は、納税者本人の合計所得金額が1,000万円以下でないと適用がありませんので注意してください。

配偶者特別控除は、配偶者の収入金額がわからないと金額がわかりません。

例えば、妻の給与収入が110万円で、夫が配偶者特別控除を受ける場合は、会社に妻の給与収入の金額を申請しなければいけません。会社によっては、妻の源泉徴収票をもとめられるかもしれません。

税金の話ではありませんが、夫が会社から配偶者手当をもらっている場合があります。配偶者手当の条件が所得税の配偶者控除と同じ条件となっている会社もあります。

その場合は、配偶者手当に影響が出ますので、注意しましょう。

子供のアルバイトにも注意

子供が、高校生や大学生などの場合、アルバイトをしていることがあります。

子供のアルバイトでも、給与収入が103万円を超えたら、扶養控除が受けられなくなります。

特に、子供が一人暮らしをしている場合などは、子供のアルバイトの状況を把握していない場合も多いと思います。特に複数個所でアルバイトをしている場合は注意しましょう。

年末調整で扶養控除を受けていたのに、子供のアルバイト収入が103万円を超えていたら、後から追加で税金を納めることになってしまいます。

子供が、19歳から22歳の場合、扶養控除の金額は63万円です。所得税と住民税を合わせた税率が30%の場合だと、増加する所得税住民税の合計額は、189,000円にもなります。

扶養控除の場合は、配偶者特別控除のように段階的に控除額が減っていくことはありません。

子供のアルバイト収入が104万円でも、扶養控除の額は0になります。

どこまで、子供のアルバイトに口を出すのがいいかはわかりませんが、事前にわかっているのと後から徴収されるのでは、負担感がかなり違いますので、事前に確認しておくことをおすすめします。