減価償却とは

建物、付属設備、車両運搬具、器具備品などの資産は時の経過によって価値が減っていきます。このような資産を減価償却資産といいます。

減価償却資産は1年以上の期間にわたって収益に貢献するものですから、単年度の経費として処理せずに、それぞれの資産ごとに決められた耐用年数にわたって費用処理していきます。

減価償却資産の取得に要した金額を各事業年度の経費として処理していくことを減価償却といいます。

使用可能期間が1年未満のものや取得価額が10万円未満のものは、減価償却資産として計上せずに一時に費用処理します。

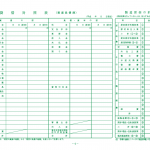

減価償却方法

減価償却方法は、主に定額法と定率法があります。

定額法・・・毎期同額の減価償却費を計上する方法

定率法・・・未償却残高に一定の償却率を乗じる方法

定額法は、文字通り毎期定額の減価償却費が計上されます。対して定率法は、毎期未償却残高に一定の償却率を乗じますので、初期に多額の減価償却費が計上され、年とともに減価償却費が減少していきます。

償却方法は届出書を提出することにより選べるのですが、届出書を提出していない場合は、法人であれば定率法、個人であれば定額法になります。ただし、建物については定額法になります。また、28年4月1日以降に取得した建物付属設備や構築物も定額法のみになります。

減価償却費とキャッシュフロー

建物を3,000万円で現金で購入した場合、購入した事業年度に3,000万円の現金が出ていきます。2年目以降は、お金は出ていきませんが、減価償却費という経費が計上されます。

減価償却は、お金の流れと損益が一致しないのです。事業を始めたばかりだと、「お金の流れ=損益」だと思っている人も多いです。お金の流れと損益が一致しない減価償却費を理解することは会社の損益を理解するために必要なことです。

このことが理解できると、例えば、期末に節税になると思って必要のない車などを購入することも避けられます。

また、多額の減価償却費が計上される期であれば、お金が出ていかなくても費用が多く計上されるので税金の心配もしなくていいというようなこともわかります。

減価償却費と借入金元本の返済

2年目以降の減価償却費はお金が出ていかない費用の代表、借入金元本の返済は、お金が出ていくが費用にならないものの代表です。

たとえば、借入金で固定資産を購入した場合、減価償却費と借入金元本の返済の金額のバランスがとれていれば、キャッシュフロー的にもバランスが取れます。

土地を購入する場合は注意が必要です。土地は減価しないと考えられているので、減価償却費を計上できません。借入金で土地を購入すると、減価償却費が発生せずに、経費に計上できない借入金元本の返済が発生します。

費用が少ないのですから、利益が出て税金が発生するケースが多くなります。土地を借入金で購入する際は、この点をよく検討する必要があります。