会社設立をしたら、税理士は必要か

会社を設立しても、決算は1年後だし、税理士を探すのはそのときでいいかなあ? とか、そもそも税理士と契約する必要あるのかなあ? とか思う人もいるでしょう。

税理士が必要でないケースを考えてみます。

以下の事項にすべて該当するようであれば、税理士と契約しなくてもいいかもしれません。

・事務手続きが苦にならない

・自分で調べることが好きである

・年間の売上が今後も1,000万円以下である

・従業員を雇わない

・利益がほとんど出ない

会社を設立したら、やらなければいけない事務手続きも発生します。税理士に依頼しない場合は、その事務手続きを始め、税金関係や会計関係のことなど、色々なことを自分で調べなくてはいけません。

年間の売上が今後も1,000万円以下で消費税がかからない会社であれば、税金や会計のハードルがかなり下がります。逆に消費税がかかる会社では、自分で申告することは難しくなります。

従業員を雇うと、これもまた色々な事務手続きが必要になりますし、税金関係の手続きも発生します。

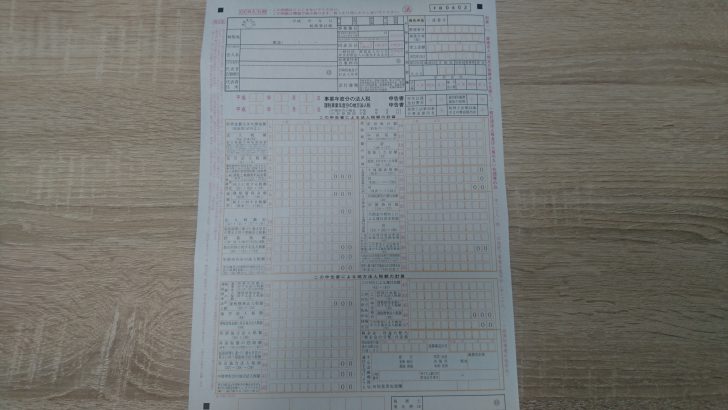

上記に該当したとしても、税務関係の届出書や、法人税や地方税の申告書を作成することは大変だと思います。それでも、自分でやってみたいという人以外は、税理士に依頼したほうがいいでしょう。

税理士に依頼するタイミングは?

税理士に依頼する場合は、いつ依頼するのがいいでしょうか。

会社を設立してすぐにといいたいところですが、その前の会社を設立することを考えた時点で税理士にまずは相談したほうがいいでしょう。もちろん、会社設立をした方がいいのか、個人事業の方がいいのかも含めて相談するようにしましょう。

会社設立の準備の段階で税理士に相談できれば、役員構成から、資本金の額なども相談することができます。

設立したら、すぐに税務関係の届出書を提出する必要があります。提出が遅れると適用が受けられないものもありますので、税理士に依頼するのは早い方がいいのです。

税理士に決算や税務申告だけ依頼するのはもったいない

税理士に依頼するとして、費用を抑えたい社長であれば、決算だけ依頼するという契約を検討するかもしれません。

確かに費用は抑えられるかもしれません。しかし、決算だけの依頼では、節税対策もあまりできませんし、普段の税務相談もしづらいです。税理士とのコミュニケーションが上手くいかず、不満がたまることにもなりかねません。

それでも、税金がほとんど発生しない場合はそこまで問題にはならないでしょう。

利益も出て税金も発生するようであれば、税理士に決算や税務申告だけを依頼するのはもったいないと思います。税理士と契約するのであれば、税金や会計の周辺のことも含めて相談に乗ってもらった方がいいのです。税理士によって相談できる範囲は変わってくると思いますが、せっかく契約するのであれば、税理士にお願いするというよりは、むしろ利用するくらいの気持ちで相談してみましょう。

このときに、自分でも少しは調べたほうがいいです。全部おまかせというのは、良好なコミュニケーションを築く意味でもおすすめしません。

税理士に色々と相談をして、会社がいい方向に向かうようにコントロールしていくことが理想です。